¿Alguna vez una compra te llevó a hacer más compras que obviamente no estaban planeadas? Compraste unos tenis nuevos… y de repente tus jeans, playeras […]

COMENTARIOS GENERALES

En junio, la atención de los mercados internacionales estuvo enfocada en las decisiones de política monetaria de los principales bancos centrales con el fin de frenar la creciente inflación, la flexibilización de las políticas chinas frente al covid, además de la evolución de la crisis geopolítica entre Rusia y Ucrania.

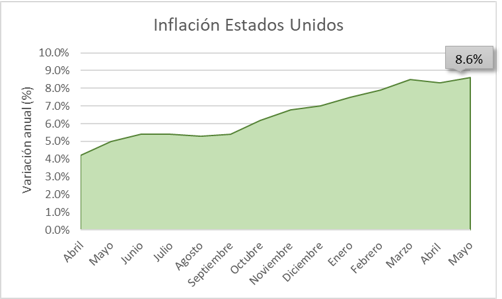

En Estados Unidos, la Reserva Federal (FED) se ha mostrado enfática en buscar reducir la inflación y lograr estabilidad en los precios. Jerome Powell, expresó su compromiso para lograr un “aterrizaje suave” por lo que anticipó que los aumentos en las tasas son apropiados; sin embargo, no hay garantía de que el banco central pueda aumentar drásticamente las tasas de interés, para hacer frente a la inflación, sin descarrilar el crecimiento. Adicionalmente, el Índice de precios al Consumidor (IPC) de mayo se ubicó en 1.0% superando lo previsto por los analistas de 0.7%, a su vez la variación anual se ubicó en 8.6%, mientras la previsión y el dato anterior fueron de 8.3%, Además, el Índice de Precios de Gastos de Consumo Personal Básico (PCE) se ubicó en 0.6% (Anterior: 0.2%).

En la Eurozona, el Banco Central Europeo, en cabeza de Isabel Schnabel, adelantó que subirá los tipos de interés en 25 puntos básicos en julio. Además, anticipó otra subida de la tasa en septiembre, cuya intensidad dependerá de la evolución de las perspectivas de inflación. La tasa de desempleo se ubicó en 6.6%, 20 puntos básicos por debajo de la previsión. Asimismo, El Índice de precios al Consumidor (IPC) fue de 0,8% mensual y 8,6% anual, mostrando mejores resultados respecto a lo esperado por los analistas.

Respecto a lo anterior, se observa mayor volatilidad en el mercado frente a la incertidumbre para los inversionistas acerca de la viabilidad de contener la inflación sin alterar la expansión económica.

En cuanto a China, su capital económica Shanghái, seguirá aplicando la política «covid cero» pero con la flexibilización de algunas restricciones, se debe tener en cuenta que las medidas restrictivas de la política generaron una grave caída en la economía del país, tras haber perjudicado la producción, limitado el consumo e interrumpido el trabajo de las cadenas de suministro. El sector manufacturero chino se desaceleró en mayo, teniendo en cuenta que el Índice de Compras Gerenciales, un indicador clave de la actividad manufacturera, subió a 49,6 puntos desde 47,4 en abril, catalogándose como el más bajo desde comienzos de 2020, con la flexibilización se busca una recuperación económica en el país.

A su vez, el conflicto geopolítico entre Rusia y Ucrania continúa, frente a esto, El consejo europeo ha expresado su apoyo a Ucrania con el fin de proteger la resiliencia económica, militar, social y financiera, además de la ayuda humanitaria que el país necesita, condenando así los ataques indiscriminados de Rusia contra civiles e infraestructuras.

Incertidumbre frente a una posible recesión

La inflación continúa al alza y el temor por una posible recesión ha generado volatilidad e incertidumbre en los mercados. Para junio, en Estados Unidos, el PMI manufacturero se ubicó en 52.4 (Anterior: 57.0) y el PMI de servicios en 51.6 (Anterior: 52.4), además el PIB trimestral se ubicó en -1.6%, un punto por debajo respecto al periodo anterior. El índice de precios al consumidor tuvo una variación de 8.6%.

En cuanto a la Zona Euro, el PMI manufacturero fue 52,1 (Anterior: 54.6) y el PMI de servicios 53.0 (Anterior: 56.1). El PIB trimestral se ubicó en 0.6% superando la previsión.

Además, el precio del petróleo ha presentado fuertes caídas ante una posible reducción de la demanda de crudo a nivel mundial ocasionada por el debilitamiento de la actividad económica, sumado a la crisis de gas en Europa, la desaceleración en Estados Unidos y los nuevos brotes de covid en China. Cabe la pena resaltar que materias primas como el cobre, aluminio, el níquel y el estaño continúan a la baja.

Con base a lo anterior y ante el riesgo de que la inflación continúe al alza los principales bancos centrales han incrementado sus tasas de referencia para frenar la aceleración y lograr reducir la posibilidad de un estancamiento en la economía mundial y dar estabilidad en los precios.

PRINCIPALES MERCADOS

Renta Variable

En junio, los mercados de la renta variable global mostraron altos niveles volatilidad ligados a las preocupaciones frente a una posible recesión técnica que pueda presentar la economía y la preocupación frente a la cercanía a un entorno de estanflación. En la primera jornada del mes, la renta variable se vio impactada por la decisión de la Reserva Federal de incrementar 75 puntos básicos la tasa de referencia, al igual que otros Bancos Centrales, con miras a reducir la inflación; no obstante, para cierre de mes, los mercados accionarios internacionales este viernes cerraron en verde para comenzar el trimestre después de que el S&P 500 cerrara con su peor desempeño en la primera mitad en décadas. Esto en parte por las acciones de los constructores de viviendas que contribuyeron a que el mercado subiera. El Promedio Industrial Dow Jones subió 321,83 puntos, o un 1,1%, a 31.097,26. El S&P 500 subió un 1,1% hasta los 3.825,33 y el Nasdaq Composite también subió un 0,9% a 11.127,85

Renta Fija

Durante el mes de junio, la deuda pública global estuvo influenciada principalmente por la decisión de la FED de aumentar su tasa de interés de referencia, el aumento de la aversión al riesgo global y la proximidad a una posible estanflación, por lo anterior durante las primeras semanas del mes, la renta fija se ubicó en un terreno negativo, no obstante para la última jornada de junio, se observaron recuperaciones, los bonos del tesoro después de varios periodos de desvalorización esta semana presentaron una recuperación de 13.3 pb para 10 años y 8 pbs para 30 años.

Monedas

Para cierre de mes, el dólar medido a través del DXY recupero tracción luego de la corrección registró días atrás, durante el mes, el índice siguió registrando alta volatilidad, explicada principalmente por la mayor aversión de los inversionistas que han visto el dólar un activo refugio ante la creciente probabilidad de una recesión mundial. El DXY recuperó la zona de los 105 y registró un nuevo máximo de 19 años, alrededor de los 105.63.

Commodities

Luego de una fuerte caída en el precio del petróleo, a finales del mes, se presentó una recuperación a medida que se profundizan las interrupciones del suministro en Libia y se esperan cierres en Noruega. El WTI avanzó un 2,5%, cerrando el mes con una variación del 0.7%, opacando los temores de reducción de la demanda por desaceleración de la economía global, no obstante, la referencia Brent retrocedió 1.5% para la última semana del mes. Por otro lado, el precio del oro se ubica cerca de los USD1.800 por onza a medida que los bancos centrales continúan con su política de incremento de tasas.

La información que figura en este documento es puramente informativa. Bajo ningún concepto debe ser interpretada como una oferta o una invitación a comprar, vender o suscribirse a productos de servicio. Los inversores deben estar informados de que no existe garantía sobre el capital invertido por ellos y que el valor de los títulos valores y/o unidades pueden subir como bajar. Los inversores deben estar informados sobre los riesgos normales e inherentes a los títulos valores. El rendimiento pasado no es necesariamente un indicativo del rendimiento futuro. Ciertas restricciones de manejo locales pueden provocar que algunos títulos valores se vuelvan insolventes. Las inversiones deben ser tomadas naturalmente como de largo plazo. Aiva no puede garantizar que la información contenida en este documento, sea la apropiada para propósitos particulares. En estos casos, por favor contáctese con su asesor. Ninguno de los servicios o de los portafolios de inversión a los que se hace referencia en este documento está disponible en aquellos países, estados o jurisdicciones, en los que fuera ilegal bajo las leyes o regulaciones locales.

¿Alguna vez una compra te llevó a hacer más compras que obviamente no estaban planeadas? Compraste unos tenis nuevos… y de repente tus jeans, playeras […]

LAS NOTICIAS MÁS RELEVANTES DEL MES Estados Unidos: • La Reserva Federal (FED) mantuvo la tasa de interés en el rango de 4.25%–4.5%, […]

En abril de 2025, México experimentó una caída histórica en la recepción de remesas, ya que, según datos del Banco de México, el país recibió […]