¿Alguna vez te has sentido obligado a dar un regalo, incluso cuando la persona ni siquiera forma parte de tu círculo cercano? Las compras por […]

En octubre, la atención de los mercados internacionales estuvo centrada en las proyecciones mundiales frente al crecimiento económico y el nivel inflacionario, además de las decisiones de política monetaria de los bancos centrales frente al creciente nivel de precios. A su vez las decisiones gubernamentales del actual gobierno chino han generado revuelo en el mercado.

La guerra de Rusia contra Ucrania, las presiones inflacionistas, los tipos de interés al alza y las consecuencias persistentes de la pandemia mundial han impulsado las perspectivas publicadas en el informe de la economía mundial del Fondo Monetario Internacional (FMI), publicado a finales de octubre, en el cual se mantuvo la previsión de crecimiento global para 2022 en 3,2%, pero el fondo prevé que la economía global se frenará más de lo esperado en 2023, un año en el que buena parte del mundo se asomará a la recesión, incluso rebajó en dos décimas, hasta el 2,7%, su previsión de crecimiento para el próximo año. El organismo añade que los riesgos para la estabilidad financiera mundial han aumentado, con un balance de riesgos sesgado a la baja en medio de la inflación más alta en décadas y la extraordinaria incertidumbre que azota a la economía mundial.

En Estados Unidos, se conoció que el crecimiento económico para el tercer trimestre del año presentó una variación de 2.6%, ubicándose levemente por encima de lo que preveían los analistas (2,4%). Con estos datos se contrarrestan las previsiones de recesión técnica que se registraron en el segundo trimestre del año, pero no desaparecen. El comportamiento marca el primer avance este año, ya que los consumidores demostraron ser resistentes frente a la inflación generalizada y las rápidas subidas de tipos de interés de la Reserva Federal. A su vez, se dio a conocer el índice de precios al consumidor para septiembre, este presentó una variación anual de 8,2% y mensual de 0.4% para septiembre. Frente a lo anterior, el aumento en el precio de las vivienda, alimentos y atención médica fueron los mayores contribuyentes al aumento mensual desestacionalizado, estos aumentos fueron parcialmente compensados por una caída del 4,9 por ciento en el índice de la gasolina. Bajo el entorno de presiones inflacionarias, la Reserva Federal tomó la decisión de incrementar en 75 puntos básicos su tasa de referencia, de cumpliendo con lo esperado por los analistas.

Por otro lado, en la Zona euro el IPC se ubicó en 10.7% en el mes de octubre, lo que marca un récord histórico y supone una aceleración de ocho décimas respecto al dato de septiembre, a pesar de las subidas de los tipos de interés acometidas por el Banco Central Europeo (BCE). En la última reunión de política monetaria, el Emisor decidió implementar una nueva subida de los tipos de interés en la zona euro de 75 puntos básicos, que sitúa la tasa en 2%. El motivo principal de esta subida es el ascenso de los precios de la energía (41,9%), seguido por los alimentos frescos (15,4%), al igual que los servicios y los bienes industriales, 4,4% y 6% interanual, respectivamente. Frente a lo anterior, el banco presidido por Christine Lagarde dijo que el Consejo de Gobierno basará la senda futura de los tipos de interés oficiales en la evolución de las perspectivas de inflación y de la economía, siguiendo con su enfoque en el que las decisiones se adoptan en cada reunión.

El último congreso del Partido Comunista en China ha decidido mantener a Xi Jinping como máximo responsable por otro periodo de cinco años, algo que causó revuelo en los mercados financieros, pues la bolsa china, registró una de las peores sesiones de las últimas décadas, y, desde sus máximos históricos de 2007, ya acumula un desplome alrededor del 75%. Por su parte, el yuan aceleró su depreciación contra el dólar. A lo anterior se suma la forma atípica con la que China se enfrenta a la pandemia a través de la estrategia Covid cero, la represión del regulador contra las grandes multinacionales tecnológicas, el control en el tipo de cambio de su moneda, las tensiones derivadas del intento de independencia de Hong Kong y Taiwán, y las presiones internacionales por no condenar la invasión de Ucrania por parte de Rusia, estas son algunas de las más razones más evidentes que han puesto en tela de juicio el dilema entre seguridad y economía del gigante asiático.

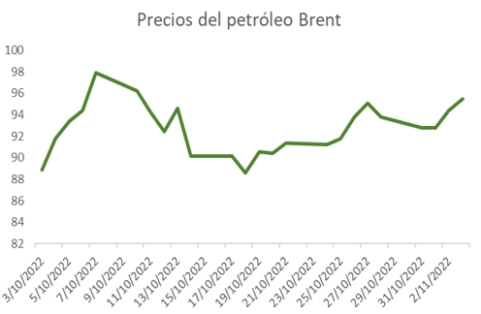

Gráfica del mes

La producción de petróleo de la Organización de Países Exportadores de Petróleo (OPEP) cayó en octubre por primera vez desde junio por el menor nivel de exportaciones de miembros africanos y la menor producción de algunos países del golfo Pérsico, después de que la alianza de la OPEP y sus aliados, conocidos como OPEP+ prometieron realizar un recorte en su producción.

La OPEP bombeó 29,71 millones de barriles por día (bpd) el mes pasado, según el sondeo, lo que supone un descenso de 20.000 bpd respecto a septiembre, que tuvo la mayor producción desde abril de 2020. La OPEP+, ha estado elevando la producción durante el año para revertir los recortes realizados en 2020; sin embargo, en octubre, con el debilitamiento de los precios del petróleo en un escenario de mayor temor frente a una recesión, el grupo volvió a recortar la producción y más tarde decidió una reducción aún mayor. Su decisión para octubre preveía un recorte de 100.000 bpd en el objetivo de producción del grupo, de los cuales unos 64.000 bpd debían proceder de los 10 países de la OPEP.

La OPEP redujo la producción menos de lo estipulado, con una disminución de 20.000 bpd, según el estudio, pero sigue bombeando aún menos de lo previsto debido a la disminución de la capacidad de producción de algunos países. Por su parte, para inicio de noviembre los precios del petróleo subieron, ganando terreno incluso cuando otros activos de riesgo cayeron tras la cuarta subida de los tipos de interés por parte de la Reserva Federal de Estados Unidos.

Durante el mes de octubre, los mercados tuvieron una gran recuperación. El Dow Jones dirigió esas ganancias, subiendo un 13,95% en el mes. El S&P y el Nasdaq ganaron alrededor de un 8% y un 3,9%, respectivamente. Las ganancias de octubre se produjeron a pesar de una temporada de ganancias mixta en el tercer trimestre, que mostró una desaceleración del crecimiento y grandes decepciones de las grandes empresas tecnológicas como Meta Platforms y Amazon. Esos nombres lideraron las pérdidas tecnológicas para fin de mes cuando los inversores abandonaron el sector en crecimiento. A su vez, la Fed cumplió con las expectativas de los analistas y decidió incrementar en 75 puntos básicos la tasa de referencia.

Los incrementos recientes en los tipos interés por parte de la Reserva Federal de Estados Unidos ha impulsado hacia abajo el retorno del índice de renta fija agregada en el país norteamericano (-3.9%) de Bloomberg, con pérdidas acentuadas para los vencimientos mayores a 10 años (-8.13%). Por otra parte, un análisis de los últimos ciclos de ajustes de la Reserva Federal muestra que las tasas de los bonos a 10 años alcanzan los valores de tasa terminal en algún momento del ciclo, lo que sugiere que todavía habría espacio por recorrer si estas se ubican actualmente en 4.23%. De todos modos, estos rendimientos empiezan a lucir atractivos. La renta fija de emergentes operó bajo presión tras el ajuste en las tasas de interés en Estados Unidos. El índice de renta fija de Bloomberg para emergentes retrocedió 5.33% en el último mes, incorporando mayores niveles de tasas en Estados Unidos.

El índice del dólar (DXY) se recuperó después de la decisión de la tasa de interés de la Reserva Federal que llevó la tasa objetivo de los fondos federales a 3.75-4% después del aumento de 75 pb. El presidente de la Fed, Jerome Powell, reforzó la intención de la Fed de acabar con las presiones inflacionarias arraigadas y mencionó que el tamaño de las futuras alzas probablemente se reducirá, pero en un punto final más alto. Este «punto final» más alto es lo que sorprendió un poco a los mercados como anuncio previo. El índice DXY cerró octubre con una depreciación de 0.5% ubicándose en 111.53 puntos. El peso mexicano continua siendo una de las monedas mas apreciadas en el año.

El petróleo subió a medida que las reservas de combustible continúan reduciéndose, después de la decisión de la Organización de Países Exportadores de Petróleo y sus aliados (Opep+) de reducir la producción a partir de octubre, aferrándose a las ganancias incluso cuando los comentarios agresivos del presidente de la Reserva Federal, Jerome Powell, dejaron sin aliento a Wall Street, la referencia WTI (West Texas Intermediate) se liquidó para cierre de mes en 86.53 dólares, con una apreciación de 8.9%, por su parte el petróleo de referencia Brent se ubicó en 94.83 dólares valorizándose 7.8%.

¿Alguna vez te has sentido obligado a dar un regalo, incluso cuando la persona ni siquiera forma parte de tu círculo cercano? Las compras por […]

¿Alguna vez una compra te llevó a hacer más compras que obviamente no estaban planeadas? Compraste unos tenis nuevos… y de repente tus jeans, playeras […]

LAS NOTICIAS MÁS RELEVANTES DEL MES Estados Unidos: • La Reserva Federal (FED) mantuvo la tasa de interés en el rango de 4.25%–4.5%, […]