¿Alguna vez una compra te llevó a hacer más compras que obviamente no estaban planeadas? Compraste unos tenis nuevos… y de repente tus jeans, playeras […]

COMENTARIOS GENERALES

Durante el mes de febrero, el panorama de los mercados globales estuvo marcado por una serie de desarrollos económicos significativos, especialmente en Estados Unidos, que continúa destacándose por su robusta actividad económica en comparación con otras economías principales. A pesar de que la economía estadounidense cerró el año 2023 con un crecimiento del 2.5% y mantuvo una dinámica positiva al inicio de 2024, los datos de inflación de febrero han arrojado nuevas luces sobre las expectativas de política monetaria y la dirección futura de los mercados.

Contrariamente a la narrativa de un «aterrizaje suave» que había prevalecido, la inflación de servicios demostró ser persistente y elevada, poniendo en evidencia la complejidad del entorno económico actual. La inflación subyacente, medida por el Core PCE, registró un incremento mensual del 0.42%, confirmando que la inflación subyacente sigue superando las metas establecidas. Este panorama se ve agravado por el hecho de que la inflación de alquileres, un componente crucial del índice, ha continuado su tendencia ascendente, destacando las presiones inflacionarias en el sector de la vivienda.

La Reserva Federal (Fed) ha tenido que navegar por este entorno complicado, equilibrando la necesidad de combatir la inflación persistente con el deseo de evitar un endurecimiento excesivo que podría perjudicar la economía. A pesar de las expectativas de recortes de tasas, la realidad de una inflación «pegajosa» y los datos de actividad económica más débiles han llevado a un replanteamiento de las expectativas de política monetaria, sugiriendo que los recortes de tasas podrían ser más moderados y medidos de lo previamente anticipado.

Además, los indicadores económicos, como los del Institute for Supply Management (ISM), han mostrado un repunte significativo, especialmente en los sectores manufacturero y de servicios, lo que indica una recuperación económica sólida. Sin embargo, el escenario de una inflación persistente y un crecimiento económico que aún se mantiene positivo presenta un desafío para la Fed en su esfuerzo por calibrar la política monetaria adecuadamente para el resto del año.

En resumen, febrero ha sido testigo de un complejo entramado de fuerzas económicas en juego. La economía estadounidense sigue siendo un faro de fortaleza, pero la persistencia de la inflación y la incertidumbre en torno a las futuras acciones de política monetaria de la Fed plantean interrogantes sobre la trayectoria a medio plazo. Los mercados globales, por lo tanto, permanecen atentos a los desarrollos en Estados Unidos, dada su significativa influencia en el panorama económico mundial.

Los datos recientes sobre crecimiento e inflación en la zona euro han sido variados. El PIB del cuarto trimestre fue más débil de lo esperado, aunque los indicadores de encuestas sugieren mejoras, con expectativas de recuperación más adelante en el año. Por otro lado, la inflación subyacente fue más alta en los primeros meses del año en comparación con el cuarto trimestre, pero el crecimiento salarial ha comenzado a desacelerarse. Ante esta situación, se prevé que las proyecciones del personal del BCE ajusten a la baja el crecimiento del primer trimestre a 0.1% trimestral, manteniendo la misma trayectoria, pero reduciendo el promedio anual para 2024 a 0.6%. Además, se anticipa una disminución en la inflación subyacente para los próximos años, reflejando una desinflación más rápida de lo proyectado, en parte debido a la caída en los precios de la energía. Estos ajustes marcan una perspectiva cautelosa para la economía de la zona euro, con el BCE preparándose para iniciar recortes de tasas en junio, alcanzando una tasa terminal de 2.25%, en respuesta a la desinflación post-pandémica y a la evolución económica.

Inflación y Mercados: Perspectivas para febrero y más allá

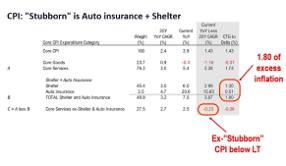

Se concluye febrero después de unos excelentes meses para el S&P 500, donde hemos visto una valorización del 7%. Sin embargo, surgen preguntas sobre lo que va a suceder en términos del ambiente macroeconómico, especialmente con respecto a la inflación y al recorte de tasas de la Reserva Federal. El dato de inflación de febrero, que se publicará el próximo 12 de marzo, será esencial para determinar si los mercados continuarán con la tendencia alcista que hemos observado durante el año. La inflación será un dato clave para determinar el momentum del resto del mes. Si observamos una inflación alta, es posible que los mercados la interpreten como una mala señal y comiencen a caer. Por otro lado, si la inflación está en línea con las expectativas del mercado o es mejor, esto impulsará la tendencia alcista que hemos observado desde el inicio del año. Es importante recordar que la inflación de enero fue alta, con un dato de 12 meses del 3.1%, mientras que el mercado esperaba una inflación del 2.9%. Históricamente, se ha observado que cuando hay un dato alto de inflación en enero, esto tiende a reflejarse en el dato de febrero también, posiblemente debido a cierta estacionalidad en los datos de enero que puede afectar también a los de febrero. Esto podría afectar a los mercados, ya que un segundo dato consecutivo de inflación alta podría generar preocupaciones sobre la dirección que tomará la Reserva Federal en cuanto a sus recortes de tasas. Sin embargo, es importante analizar con cautela ese dato de inflación, ya que, si observamos la inflación subyacente, esta fue del 1.43%. En su rubro de seguros de vivienda y automóviles, representaron una variación positiva del 1.8%. Por lo tanto, se puede observar que el exceso de inflación en el índice general proviene de esos rubros específicos. Si se considera la inflación subyacente, excluyendo esos rubros, podemos observar una tendencia negativa. En conclusión, la inflación de febrero será el principal factor que afecte a los mercados en las próximas semanas. Sin embargo, es crucial analizar también la inflación subyacente y qué componentes la están impulsando. Si el mercado interpreta erróneamente el dato de inflación, podría representar una oportunidad para entrar en el mercado.

PRINCIPALES MERCADOS

Renta Variable

El Nasdaq, de gran tecnología subió un 6,1% para alcanzar un máximo histórico, después de registrar un cierre récord el jueves. El S&P 500 añadió un 5,2% y también alcanzó un nuevo máximo intradía. El promedio industrial Dow Jones ganó un 2,2%. El gigante fabricante de chips Nvidia, que ha liderado el repunte tecnológico con un aumento del 260% en los últimos 12 meses. Meta también saltó más del 25% durante el mes. El entusiasmo por la IA ha impulsado las acciones tecnológicas de mega-capitalización (y el mercado en general) hasta 2023 y este año. La desaceleración de la inflación y el consiguiente giro de la Reserva Federal hacia los recortes de tasas previstos para más adelante en 2024 también han contribuido a la recuperación del Nasdaq de un difícil 2022.

Renta Fija

Los Bonos del Tesoro Americano de 10 y 30 años se desvalorizaron 21.3 pbs y 33.8 pbs respectivamente frente al cierre del mes anterior. Además, los Bonos del Tesoro de 2 años se valorizaron 41.2 pbs. Esto se atribuye a la publicación de datos económicos relevantes para la posterior toma de decisión de tasas de interés por parte de la FED, lo cual sumando al mensaje de las Minutas publicadas la semana pasada, señala que se ha llegado al punto máximo de tasas de interés, y los recortes iniciarían en la reunión de Junio, que sería más tarde de lo que los analistas estaban esperando, explicando así la desvalorización generalizada en la curva de tesoros.

Monedas

El dólar estadounidense se apreció un 0.9% mensual, alcanzando un valor de 104.16 a la espera de datos importantes la otra semana. Uno de ellos es el empleo en Estados Unidos, que por varios meses se ha mostrado resiliente y ha sido uno de los argumentos más fuerte para evitar los recortes de las tasas de la Reserva Federal.

Commodities

El precio del petróleo cierra febreor con una valorización del 3.2% y 2.3% en la referencia WTI y Brent, equivalente a niveles de USD 78.26 y USD 83.62 por barril, respectivamente. Ante la expectativa del resultado de la reunión de la OPEC+ que estarían considerando mantener los recortes en la producción en el segundo trimestre, con posibilidad de extenderlos hasta finales del año. Por otro lado, el precio del oro cerró el mes con una variación en lo corrido de febrero del 0.2%.

|

¿Alguna vez una compra te llevó a hacer más compras que obviamente no estaban planeadas? Compraste unos tenis nuevos… y de repente tus jeans, playeras […]

LAS NOTICIAS MÁS RELEVANTES DEL MES Estados Unidos: • La Reserva Federal (FED) mantuvo la tasa de interés en el rango de 4.25%–4.5%, […]

En abril de 2025, México experimentó una caída histórica en la recepción de remesas, ya que, según datos del Banco de México, el país recibió […]